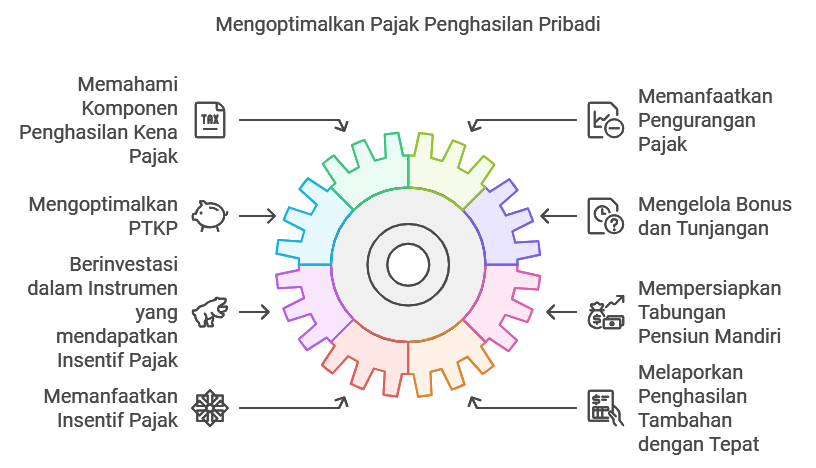

Pajak Penghasilan Pasal 21 (PPh 21) adalah pajak yang dikenakan atas penghasilan yang diterima oleh karyawan atau individu dari pekerjaan, jasa, dan kegiatan tertentu. Agar kewajiban pajak dapat dipenuhi dengan efektif dan efisien, melakukan perencanaan pajak (tax planning) menjadi langkah yang sangat penting bagi wajib pajak pribadi. Berikut adalah beberapa strategi tax planning untuk mengoptimalkan pembayaran PPh 21.

1. Memahami Komponen Penghasilan Kena Pajak

Untuk mengoptimalkan perencanaan pajak, penting bagi wajib pajak untuk memahami komponen penghasilan yang dikenai pajak, termasuk gaji, tunjangan, bonus, komisi, dan bentuk penghasilan lainnya. Dengan mengenali komponen ini, wajib pajak dapat mengatur penghasilan mereka dan mengetahui potensi potongan atau penghasilan yang tidak termasuk dalam objek pajak.

2. Memanfaatkan Pengurangan Pajak melalui Biaya Jabatan dan Iuran Pensiun

Wajib pajak pribadi dapat mengurangi penghasilan kena pajak dengan memanfaatkan beberapa pengurangan yang diizinkan oleh undang-undang, seperti biaya jabatan dan iuran pensiun. Biaya jabatan dapat mencapai hingga 5% dari gaji bruto (dengan batas maksimum), sementara iuran pensiun yang dibayarkan kepada dana pensiun yang diakui oleh pemerintah juga dapat mengurangi penghasilan kena pajak.

3. Optimalisasi Penghasilan Tidak Kena Pajak (PTKP)

Penghasilan Tidak Kena Pajak (PTKP) adalah batas penghasilan yang tidak dikenai pajak dan berbeda tergantung pada status perkawinan dan tanggungan wajib pajak. Pemanfaatan PTKP dengan optimal sangat penting, karena dapat secara signifikan mengurangi jumlah penghasilan kena pajak. Pastikan data tanggungan dan status pernikahan diperbarui sesuai dengan ketentuan untuk mendapatkan pengurangan yang maksimal.

4. Mengatur Bonus dan Tunjangan

Pemberian bonus sering kali menambah beban pajak karena langsung masuk dalam penghasilan tahun berjalan. Namun, jika memungkinkan, pemberian bonus bisa diatur pada bulan atau tahun pajak berikutnya untuk menghindari lonjakan pajak yang besar. Tunjangan-tunjangan yang diterima, jika diberikan dalam bentuk tunjangan kesehatan atau pendidikan, juga dapat diatur sesuai kebijakan perusahaan sehingga tidak seluruhnya dikenakan pajak.

5. Investasi pada Instrumen yang Mendapatkan Insentif Pajak

Beberapa produk investasi di Indonesia, seperti dana pensiun atau asuransi tertentu, mendapatkan perlakuan pajak khusus yang bisa membantu mengurangi penghasilan kena pajak. Misalnya, dana pensiun yang memenuhi syarat peraturan dapat menjadi sarana investasi untuk pengurangan pajak. Melakukan investasi pada instrumen-instrumen ini juga membantu perencanaan keuangan jangka panjang.

6. Menyiapkan Dana Pensiun Mandiri

Menyisihkan penghasilan untuk dana pensiun pribadi melalui skema pensiun mandiri atau program pemerintah juga memberikan manfaat pajak tertentu. Sebagai contoh, iuran yang dibayarkan untuk dana pensiun bisa jadi mengurangi penghasilan kena pajak dan mengurangi beban PPh 21 pada akhir tahun pajak.

7. Pemanfaatan Keringanan atau Insentif Pajak

Pemerintah secara berkala memberikan insentif pajak dalam situasi tertentu, misalnya untuk usaha mikro, kecil, dan menengah (UMKM) atau pekerja di sektor tertentu. Mengikuti perkembangan kebijakan pajak, termasuk potensi insentif dan pembebasan pajak, bisa mengurangi beban pajak yang harus dibayarkan.

8. Laporan Penghasilan Tambahan secara Tepat

Jika wajib pajak pribadi memiliki penghasilan tambahan seperti dari usaha sampingan atau investasi, maka penting untuk melaporkannya dengan benar. Dengan perencanaan yang baik, penghasilan tambahan bisa dilaporkan melalui formulir pajak yang tepat, sehingga beban pajaknya bisa diminimalisasi sesuai ketentuan.

Kesimpulan

Perencanaan pajak (tax planning) untuk PPh 21 adalah langkah yang krusial bagi wajib pajak pribadi dalam rangka mengoptimalkan kewajiban pajak mereka. Dengan memahami komponen penghasilan, memanfaatkan pengurangan dan PTKP, serta mengatur penghasilan dan tunjangan dengan bijak, wajib pajak dapat meminimalkan beban pajak tanpa melanggar peraturan. Perencanaan ini tidak hanya menguntungkan dari sisi keuangan, tetapi juga membantu wajib pajak mematuhi peraturan perpajakan yang berlaku.

Melakukan tax planning secara tepat waktu dan terarah memungkinkan wajib pajak untuk menjalani kewajiban pajaknya dengan lebih efisien.